个人配资炒股 已经启动的美元美债机会在哪里?

VX赋值:(统计50日中满足最近10日一直存在成交量(手)>=成交量(手)的135日简单移动平均的天数>=1 AND 统计15日中满足最近1日一直存在成交量(手)>=成交量(手)的135日简单移动平均的天数>=5)OR 统计15日中满足最近1日一直存在VX1的天数>=1

来源:中粮期货研究中心

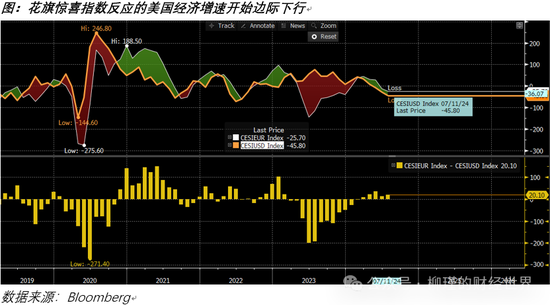

在我们5月和6月两篇报告判断美元和美债收益率筑顶之后(《再次确认美元、美债阶段拐点》《偏鹰决议市场否认、新一轮抢跑或将开始》),最近因为美联储主席的讲话和CPI数据的下行,终于触发了这个美元和美债收益率同步的大幅下跌。对于已经启动的逻辑需要注意的是美元做空策略没有那么容易下跌、美债收益率做空策略再跌空间没有那么大。

摘要:

美联储讲话和通胀数据基本可以确定:现在已经是整个加息的顶部、降息1~2次;

鲍威尔讲话所提到中性目标利率短期上升是有长期重要意义的;

已经明确看到美元在利率逻辑下下行的空间打开,但是不能不注意汇率逻辑的反弹;

美元策略:美元顶部或仍有反复、空间不宜过大;

美债策略: 做多短期如2Y美债;做2s-10s利差倒挂的逆转;

第一,美联储讲话和通胀数据基本可以确定:现在已经是整个加息的顶部、降息1~2次。用鲍威尔的原话来说,就是下一次的货币政策不太可能是加息,也就是基本确定了不加息的判断,那么问题就是什么时候降而已了。同时美国CPI的数据走弱、增长和就业数据边际转弱,这个组合基本确定,年内最终会有两次左右的降息。

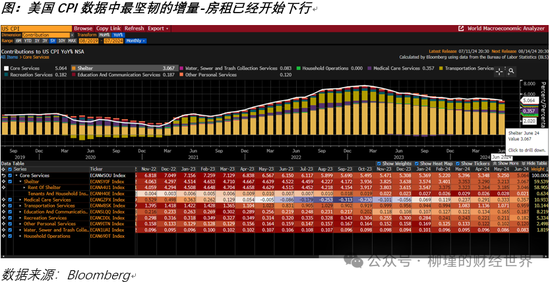

如果仔细去看这次的 CPI数据,我们会去看到 CPI里面最主要的坚韧的数据项,也就是房租已经出现了比较明显的下行。这个数据更主要的是因为在相当长时间的高利率环境下,按揭的贷款和美国房地产市场的压力终于开始显现。这个时候后期的地产压力会体现在房租的价格下行上。那么这时候对于整个的通胀数据基本上已经是一个比较明显的阶段的拐点了。

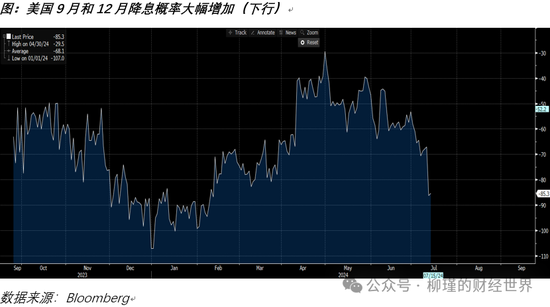

于是我们去看到现在年内在9月和12月这两个最可能降息的时点,降息的概率已经80-90%左右,基本上可以确定在这两个时点,会有1~2次的降息。

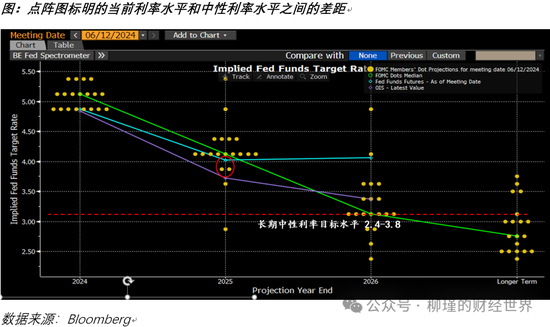

第二,鲍威尔讲话所提到中性目标利率短期上升是有长期重要意义的。中心目标利率为什么重要?在我们之前的报告里明确的提出了在3月6月的点阵图里面,中性的目标利率其实是美联储降息的目标区间,这个目标区间用美联储其中一位主席沃勒的讲话来判断就是在2.4~3.8之间。那么如果我们给一个均值的话,大概在3.1附近,这个数值之所以重要,是因为它体现了根据美联储的货币目标政策,就是就业和通胀水平两个目标来测算出的中性利率水平,我们一直强调美联储之所以一定会降息,最根本的目的在于美国要在经济相对利好的情况下,去恢复到一个中性利率的水平。这样即便下一次发生大规模的经济危机,这个时候美联储仍然有降息的空间,同时如果发生新一轮的大通胀,美联储仍然有再次加息的余地,这样进可攻退可守是一个最完美的方案,所以美联储无论如何要在经济相对利好的情况下,回到货币利率中性的目标水平。

而不是市场上简单预计的,美国经济要有大衰退才会有才会有降息,同时美联储的讲话也表明,通胀目标不一定要回到2%目标利率水平之内,才会进行降息,也说明了美联储最终的实际目标其实就是要达到货币政策中性的水平,而是这次鲍威尔在国会证词里面的讲话,提出了一点就是中性利率目标水平短期上升,这个上升其实在之前的联储纽约联储的主席威廉姆斯的讲话里面也已经提到,也就是说短期上升的原因现在并不清楚,那么这后面一定是由美联储的模型进行各种复杂的测算。现在我们看到的短期上升,也就是更从3.1的水平可能更偏向3.8的区间,但是远远还没有达到,但是从现在的十年期债券收益率的水平,4.2左右来看,仍然有下行空间。所以现在这个位置仍然是美债收益率继续下行的一个顶部。

第三,已经明确看到美元在利率逻辑下下行的空间打开,但是不能不注意汇率逻辑的反弹。因为现在美元从利率层面下行的这个驱动已经打开,但是从汇率角度来去讲,它反弹上行的风险仍然存在。那么这里面主要来自于三个方面:

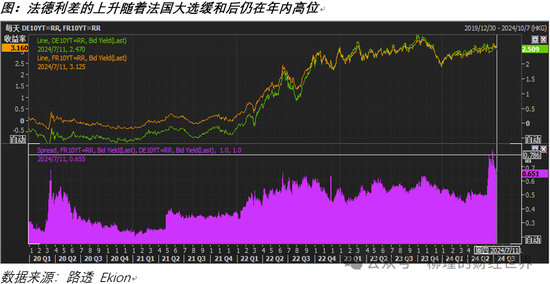

第一个欧元、欧元现在从政治层面的反复动荡,仍然可能带来欧元的下跌,给美元带来一个被动驱动的上涨。那么这个我们从法德之间的利差可以去看到法国的大选之后,实际上法德的利差已经从高峰开始逐渐的缓和,但是仍然是居于一个整个年内的历史高位,后续是不是还有可能反复在中期来说都是一个不确定的事情,那么这个风险仍然持续存在。

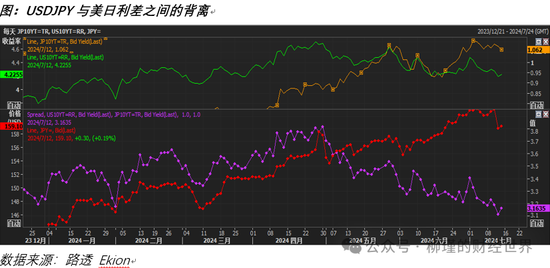

第二就是日元的风险。我们知道日本央行货币政策的转向其实迟迟慢于美联储货币政策的转向,使得每日的利差即便是在收敛,但是市场上做cash trade的交易仍然在不断的去套取息差,使得美元对日元和每日之利差之间出现了比较罕见的背离,但是这个背离我们认为难以持续的扩大。

一方面是因为美元现在下跌,其实已经或者说美债收益率的下跌已经逐渐成为了一个越来越明显的驱动。同时日本央行在这个时机上也择机强化了自己的干预,那么两者叠加在一起,更多的情况是日元在逐渐的见顶,但是逐渐的见顶过程中可能还会有反复。

第三个,其实可能带来的变化是特朗普交易的风险。从6月28号美国第一轮的电视辩论大选之后,我们看到美债的收益率大幅上升,上升的主要原因是市场在担心。第一特朗普当选以后可能会大规模的扩张财政,从而带来美国债券收益率的上升,背后是赤字增加,债券供应量增加。第二个逻辑是一旦特朗普当选可能扩大的贸易战,会成为驱动美国的通胀水平再一次上升,也就是它的原材料的输入成本扩大,带来的通胀上行,那么迫使美联储加息的步伐减缓,带来进一步美元的上涨。那么这三个因素在中期范围内都是存在的,所以美元虽然说见顶,但仍然是有可能反复。

美元策略:美元顶部或仍有反复、空间不宜过大;

那么对于美元和美债的策略,我们一直强调的美元是一个阶段的利空,所以在105~106的空间,其实是一个美元的阶段顶部,在这个阶段顶部的时候,相对我们可以去看空美元,但是看空的幅度不宜过大,大概也就是在102左右的空间。主要的原因是我们强调在今年年内基本上也就是两次左右的降息不会幅度太深,不会次数太多。所以市场已经在很大程度上pricing了这个价格,那么进一步大幅看空美元其实是没有驱动的。

美债策略: 做多短期如2Y美债;做2s-10s利差倒挂的逆转;

那么美债的策略其实有两个:

第一个就是我们一直推荐建议的做多中短期的美债,最主要的是两年期的美债,美债收益率这个时候做多或者说做空美债的收益率,主要的来自于美债在降息的逻辑下,在中短期就会兑现。

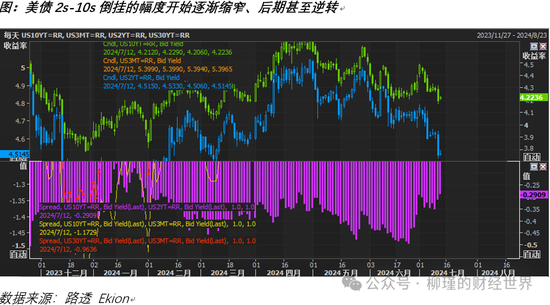

第二就是现在市场上逐渐在开始考虑的美债长短利差倒挂的反转,反转的交易实际上从逻辑上来说是很稳妥的。因为从短期利率高于长期利率。那么一旦当降息开始,从历史经验上来看,都是利差会反转,短期的美债收益率会逐渐下降,那么这个时候恢复一个正常的长端收益率上上涨的一个结构。在这个结构下,基本的大方向没有问题,但是在实际操作的时候,我们认为需要很小心,第一这个过程不会像过去降息的过程一样。因为过去降息的过程都是一个迅速降息的逻辑,迅速降息往往利差的倒挂会迅速的反转,但是我们说了它其实是一个回到货币政策中性的逻辑。

这时候回到的利差水平,也就是降息的次数相对来说会更少,那么幅度节奏会比大家想的更慢。这个时候我们看到的利差反转中间可能会有几次反复,而且操作的时候会带来不断的波动。方向是没有问题,但实际操作的时候我们认为需要谨慎。

那么最后需要关注的就是一个是7月的美欧日央行的利率决议,虽然不会有点阵图,但是会带来市场对整个的利率方向,大家认为降息概率最高的9月份决议的一个预期。同时第二个注意的节点就是8月中下旬的杰克森后会议,同时还需要除了9月的利率决议之外,同时还需要的注意的是9月11号,美国第二次总统大选的辩论情况,因为这会直接影响到我们前面说特朗普交易的变化,进而对美元和美、债收益率产生影响。

作者简介

柳瑾

中粮期货研究院首席宏观研究员

投资咨询资格证号:Z0012424

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:赵思远 个人配资炒股